8月27日商汤集团股份有限公司发布了截至2024年6月30日的2024年中期财报。2024年上半年,集团收入17.4亿元人民币,相较于上年同期的14.33亿人民币,同比增长21%。股东应占溢利本报告期末为-24.57亿人民币,上年同期为-31.23亿人民币。

净利润率本报告期末为-141.22%,上年同期为-217.9%。股东应占溢利亏损减少了21.33%,净利润率亏损幅度减少了35.19%,表明公司的盈利能力正在逐步增强。

毛利:去年同期为6.49亿元,今年为7.67亿元,增加了18.3%。

毛利率:由去年同期的45.29%,降至本期的44.08%,略有下降(-2.67%),可能受到市场竞争加剧、成本上升或产品定价策略调整等因素的影响。

时间倒回至一年前,根据南都等各大媒体的报道,彼时的商汤科技正陷入持续亏损(商汤科技科技于21年12月30日上市)以及大规模裁员的负面舆情之中。截止至2023年6月30日,商汤有5016名员工,上一年同期商汤员工总数为5943人,23年一年减员927人,幅度超过15%。据界面记者向多名商汤科技离职员工采访证实,裁员涉及智慧城市与商业事业群(SCG)、新兴创业事业群(EIG)、产业发展研究院等。

其中以SCG裁员幅度最大,事业群内从产研到运营、销售都被涉及,也包含一些职能部门和外包团队。

一时间对于商汤未来经营状况的负面猜测水涨船高,甚至在百度搜索栏中出现了类似‘商汤科技倒闭2024年’之类的词条。

然而沉淀了一年之后,2024H1的财报表现似乎是吹响了反攻的号角。

在积重难返的现实面前,扭亏为盈绝非一朝一夕所能成就的神话。但今年上半年财报中披露出的亮眼表现,不可谓一场漂亮的翻身仗。

押宝AGI的豪赌,曙光初现?

根据财报显示,目前主营收构成分为三大板块——生成式AI、传统AI以及智能汽车。

其中生成式AI2024H1的营收为10.51亿元,占总营收的六成。一跃成为集团内部的核心业务。

根据上图我们可得出:

传统AI业务无论与去年同期的10.54亿元相比,今年营业额仅5.20亿元,缩水50.6% 。近一年半的营业额呈一个逐步递减的态势;

生成式AI从去年同期的2.95亿元跃升至10.51亿元,同比增长255.7%,呈爆发式增长态势;

智能汽车的收入由去年的0.84亿元到今年的1.68亿元,同比增长100.4%,但相较于23年下半年的3.00亿元收入,有下跌的趋势。相较于去年的同期增长主要得益于绝影智能汽车的投入量产以及V2X(车路协同技术)相关服务的收入增加。

伴随着生成式AI营业额的爆发式提升,其占比取代去年同期的主营业务传统AI,这预示着商汤仅仅花了半年时间,便阶段性达成了向生成式AI转型升级的战略目标。

而伴随着智能汽车和全自动驾驶技术的日趋成熟,商汤在智能汽车业务上的表现,未来可期。

人工智能业务转型成功:是昙花一现的阶段性胜利还是持久战?

2024年,生成式AI迎来了黄金发展时期,大批企业将传统计算转向价值数万亿人民币的智能计算。在这个过程中,大模型和智算成为了新的生产力,推动了行业的创新和发展。市场对生成式AI模型训练、微调和推理的需求呈爆发性增长为商汤的阶段性胜利创造了有利环境。

根据IDC在24年7、8月份发布的两份报告(《中国智算服务市场(2023下半年)跟 踪》;《中国大模型平台市场份额,2023:大模型元年-初局》)中显示:

商汤科技的大模型平台及应用以16%的市场份额,屈居于巨头百度智能云之下位列第二;

AIDC服务以15.4%的份额跻身行业第三。

AIDC(自动识别与数据采集)技术本身并不属于传统AI(人工智能)的范畴,但它是实现自动化和信息化过程中不可或缺的一部分。作为实现自动化数据输入的一种技术手段,它为AI系统提供必要的计算资源和数据处理能力。

因此,生成式AI的训练和推理离不开AIDC技术。

商汤的核心优势在于“商汤大装置AIDC+大模型”的深度协同。工欲善其事必先利其器,在深入贯彻向生成式AI转型升级的同时,商汤进一步扩大了自身AIDC服务的规模,相比2024年3月底约为12000 PetaFLOPS,截止至本期数据,上线GPU数量达到5.4万张,稳居行业领先地位。

此外,他们基于原创的训推一体、算电协同等技术革新,持续提高万卡集群的GPU资源利用率至最高80%以上,大大提升AIDC的整体运营回报率。

AIDC服务客户包括京东、小米、金山办公等互联网公司、三大电信运营商、以吉利为代表的车企、以清华为代表的高校、头部大模型创业公司等。

IDC报告预测,未来五年,中国AIDC服务市场以高增速持续增长,预计年均复合增长率达57.3%,2028年整体市场规模近2000亿元人民币,其中训练侧算力需求将增长10倍以上,而推理侧算力需求更将增长200倍以上。

商汤AIDC服务能力也荣获了国家级评测认证,成为首个获得算力服务能力成熟度(CPMM)增强级评估的企业。

另一方面商汤的日日新大模型汇聚了公司的尖端研发资源,自2022年底开始,以超过10000张GPU的算力资源投入,从1.0版本迭代至2024年7月发布的5.5版本。2024年4月,日日新5.0不仅在SuperCLUE评测中成为首个超过GPT-4 Turbo的模型,并且在阿里达摩院的Auto Arena评测中位列国产大模型中文能力第一名,同样超越GPT-4 Turbo,成为了国产大模型的里程碑。

2024年7月,日日新进一步升级为5.5版本,综合能力提升约30%,成为中国第一个多模态的实时交互大模型。基于5.5提炼出不同规模的模型,也让商汤在金融(中国银行、招商银行)、医疗(上海瑞金医院、上海新华医院)、Copilot助手(小浣熊)、拟人交互(微博、爱奇艺)、智能终端(小米、oppo)这五个领域逐渐展露拳脚。

日日新在报告期内整体调用量实现400%的增长,用户数和用户平均调用量均大幅增长。

相较于传统AI,生成式AI具有更高的创造性,这意味着会涉及更复杂的模型架构,如深度学习中的生成对抗网络,这些模型需要大量的计算资源来训练,也意味着在资金消耗和人才方面需要更多的投入。

销售费用:由去年同期的4.18亿元减少21.2%,本期费用为3.29亿元,主要为雇员福利开支减少。

行政费用:由去年同期的7.97亿元减少7.7%,本期费用为7.35亿元。主要由于员工福利减少导致。

研发开支:相较去年同期的17.83亿元增加6.1%,24H1为18.92亿元。主要由于增加投资于训练及微调我们的基模型加上开发生成式AI应用而产生的折旧及摊销,以及服务器运营及云服务费所致。

销售和行政费用的支出减少与去年释放出的裁员信息相吻合,在转型过程中商汤大刀阔斧地调整主营业务结构,对冗余部门毫不留情地剔除出局,其节流的魄力可见一斑。

研发支出自22年开始,基本维持在一个持续投入的稳健状态,并未出现盲目的加大规模投入或突发地减少投入。

笔者认为,未来商汤若想进一步稳固生成式AI业务的优势,可能需要引进更多的相关领域高质量人才,以及在研发方面的持续性不间断投入。

真假黑马——提前转型换赛道是否真的能够甩开对手?

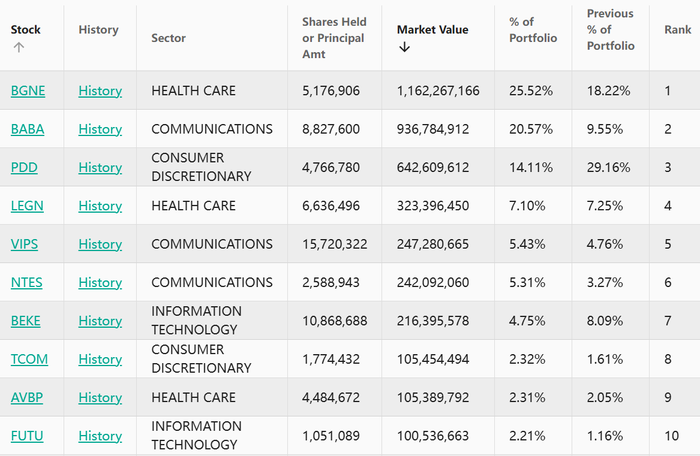

据笔者了解,商汤科技之前的主要竞争对手包括海康威视、大华股份、依图科技、虹软科技等。这些公司都在人工智能领域具有较高的市场占有率和品牌影响力,对商汤科技构成了激烈的竞争。

具体来说,如海康威视和大华股份,这些公司在安防领域的客户覆盖度和领域都远远领先于商汤科技,且近年来也在积极布局人工智能领域;

其他AI算法公司,如依图科技和虹软科技。依图科技在人脸识别技术方面表现突出,而虹软科技在AI拍照算法领域市场占有率超过80%,对商汤科技构成了直接竞争。

由于商汤科技在生成式AI业务上的率先转型,营造了一种遥遥领先将对手甩在身后,竞争对手已变成百度智能云、火山引擎、阿里巴巴等头部企业的幻象。

但真相是商汤曾经的那批竞争对手,尚未入局。

根据24年半年报中披露的信息,这波率先吃螃蟹的操作为商汤带来了3000多家行业头部企业的生意,使用其大模型以及AIDC服务。但这些合作是否会持续下去带来可观的利益扭转目前商汤亏损的局面,仍是一个未知数。

总的来看,商汤科技在报告期内实现了营收增长和亏损收窄,但整体仍处于亏损状态。公司需要继续优化成本结构、提升运营效率,并加强债务管理,以实现可持续的盈利增长。

生成式AI已成为主要业务,得益于整个商业环境以及商汤在AIDC和大模型上下的血本,使其营收在24年上半年实现了一个爆发性的增长;

另一方面,智能汽车业务在未来也有一定的发展空间。

看似一片形势大好,但对投资者而言仍需谨慎观望。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号